Czym jest FinTech?

FinTech to połączenie terminów „finansowy” i „technologiczny” – odnosi się do firm, wykorzystujących technologię do ulepszenia lub zautomatyzowania usług oraz procesów finansowych. Termin w szerokim znaczeniu obejmuje rozwijającą się branżę, która na wiele sposobów służy interesom zarówno konsumentów, jak również firm. Wyróżnić można bankowość mobilną, ubezpieczenia, kryptowaluty oraz aplikacje inwestycyjne. Wewnętrzne działanie produktów i usług technologii finansowej jest zróżnicowane. Najczęściej wykorzystuje się algorytmy uczenia maszynowego, blockchain, a także naukę o danych, aby ujednolicić procesy (od przetwarzania ryzyka kredytowego po prowadzenie funduszy hedgingowych).

Cyberbezpieczeństwo a FinTech

Masowy wzrost firm i rynków FinTech na skalę globalną doprowadził do zwiększenia ekspozycji podatności infrastruktury FinTech, czyniąc ją jednocześnie celem ataków cyberprzestępców.

Zagrożenia związane z Cloud Computingiem

Większość usług finansowych online odbywa się za pośrednictwem systemu obliczeniowego opartego na chmurze. Przykładem mogą być bramki płatnicze, bankowość netto, portfele cyfrowe i wypełnianie formularzy. Chmura obliczeniowa ma wiele zalet – przede wszystkim skalowalność, szybkość i dostępność. Mimo tych zalet, ilość napływających danych sprawia, że jest ona obszarem zainteresowania cyberprzestępców. Kluczowym krokiem, by zapobiec jakimkolwiek atakom, jest sprawdzanie uwierzytelnień, a także wybieranie godnego zaufania dostawcy usług w chmurze, który może dostosować ją do potrzeb klienta.

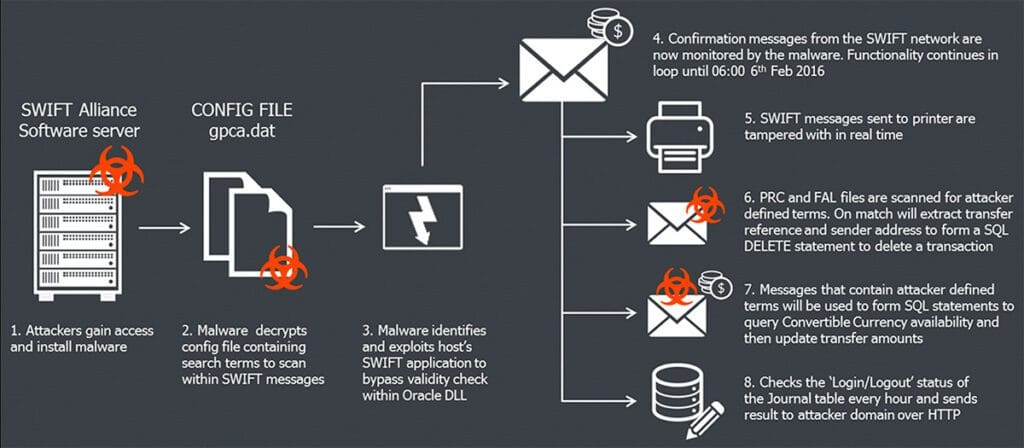

Ataki złośliwego oprogramowania

Złośliwe oprogramowanie jest najbardziej zaawansowanym i coraz bardziej powszechnym zjawiskiem, co utrudnia jego identyfikację i całkowitą eliminację. W przeciwieństwie do innych ataków, złośliwe oprogramowanie może przedostawać się przez różne kanały – w tym wiadomości e-mail, podejrzane strony internetowe i wyskakujące okna. Jego niebezpieczeństwo wynika ze względu na szybkie rozprzestrzenianie się, które może doprowadzić do upadku całych sieci.

Ryzyko prania pieniędzy

Najbardziej narażone na to zjawisko jest obracanie kryptowalutami, w ostatnich latach stale zyskujące na popularności. Kryptowaluty mogą być wykorzystywane do prania pieniędzy wyprodukowanych nielegalnie. A jeśli mowa o źródłach funduszy istnieje prawdopodobieństwo ich ukrycia. Transakcje bitcoinowe również mogą być celem oszustw i prób kradzieży danych przez hakerów. Takie działania cyberprzestępców mogą doprowadzić do poważnych strat, a kary mogą być trudne do wyegzekwowania.

Zgodność z przepisami

Branża FinTech musi przestrzegać przepisów regulacyjnych i zgodności z przepisami w zależności od rodzaju usługi. W tym sensie przepisy wymagające od przedsiębiorstw poznania swoich konsumentów zobowiązują ich, aby uważały na nielegalną działalność, tak ą jak unikanie płacenia podatków czy pranie pieniędzy.

Venture capital, czyli szansa na rozwój

Aby zrozumieć sens przytoczonej szansy, wypada nakreślić samo pojęcie venture capital. Oznacza ono formę prywatnego kapitału oraz rodzaj finansowania, które inwestorzy zapewniają firmom rozpoczynającym działalność i małym przedsiębiorstwom (które uważane są za mające długoterminowy potencjał wzrostu). Venture capital pochodzi zazwyczaj od zamożnych inwestorów, banków inwestycyjnych oraz wszelkich innych instytucji finansowych. Ostatnie inwestycje venture capital w startupy FinTech można uznać za wotum zaufania dla tej branży. Wiele tradycyjnych banków jest zwolennikami i adaptatorami nowych technologii finansowych, aktywnie inwestując, nabywając lub współpracując ze startupami FinTech.

Dlaczego Litwa?

Litwo! Ojczyzno moja! ty jesteś jak zdrowie; Ile cię trzeba cenić, ten tylko się dowie, kto zajrzy głębiej w trendy ekosystemu FinTech…

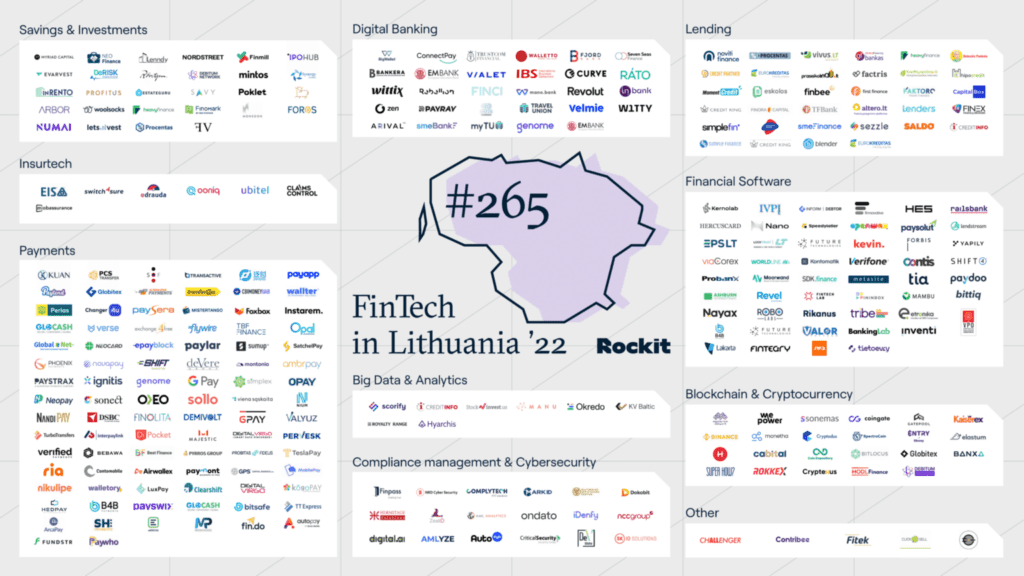

Litewski trend wzrostowy rozpoczął się w 2016 roku. Aktualnie oscyluje wokół branż płatniczych (37% startupów), wealthtech, regtech i cyfrowej tożsamości, insurtech, płatności cyfrowych oraz blockchain. Innymi rozwiniętymi segmentami są oprogramowanie finansowe (10%), płatności cyfrowe (8%), inwestycje online i pożyczki peer-to-peer (8%), a także pożyczki konsumenckie (7%).

Według Findexable Global FinTech Index z 2020 roku, Litwa znalazła się w pierwszej czwórce najlepszych lokalizacji dla FinTech. Ponadto Bank Litwy zachęca zagraniczne firmy poszukujące usług takich jak licencjonowanie instytucji płatniczych, doradztwo inwestycyjne, firmy ubezpieczeniowe; tworząc idealną ostoję dla rozwoju branży.

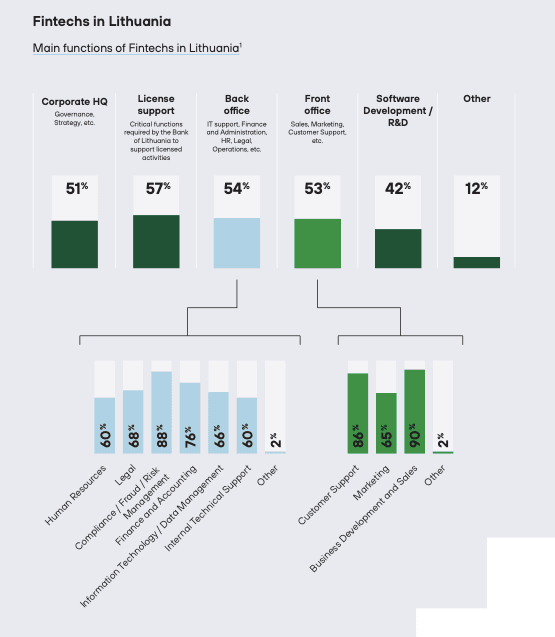

Szybki rozwój – raport The Fintech Landscape in Lithuania

Raport przedstawia dane, historię sukcesu i oczekiwania rynku dotyczące tego, co nastąpi w przyszłości w krajobrazie FinTech na Litwie. Jest on oparty na szeroko zakrojonych badaniach przeprowadzonych przez Invest Lithuania w celu podkreślenia głównych trendów w sektorze FinTech i uczczenia jego najważniejszych kamieni milowych. Według zebranych danych, na Litwie spółki FinTech zebrały w zeszłym roku rekordową kwotę 65 mln EUR, czyli ponad cztery razy więcej niż w 2020 roku.

Na Litwie wszystkie firmy z sektora stosują praktykę przewodnich zasad MFW i Banku Światowego dotyczących regulacji FinTech i sposobów maksymalizacji potencjału. Aby osiągnąć zrównoważone podejście, rząd litewski narzucił ścisłą zgodność z przepisami, aby zapewnić odpowiednie zarządzanie ryzykiem.

Litwa należy do pierwszych krajów na świecie, które wprowadziły w życie zasady przewodnie MFW i Banku Światowego dotyczące regulacji FinTech i sposobów maksymalizacji ich potencjału. Dążąc do osiągnięcia zrównoważonego podejścia, utrzymujemy wspierającą i otwartą postawę, aby pomóc wspierać innowacje w sektorze finansowym, a jednocześnie wymagamy ścisłej zgodności z przepisami, aby zapewnić odpowiednie zarządzanie ryzykiem.

Marius Jurgilas – członek Board of the Bank of Lithuania

W październiku 2018 roku MFW i Bank Światowy przedstawiły Bali FinTech Agenda. Agenda wysuwa na pierwszy plan kluczowe rozważania dotyczące FinTech i ich regulacji. Rozwija je do 12 elementów (w tym zaleceń dotyczących stymulowania wzrostu sektora i zapobiegania związanym z nim zagrożeniom), które wynikają z doświadczeń krajów członkowskich. Podejście Litwy do FinTechów wpisuje się w te zasady.

Kilka lat temu Bank Litwy uruchomił program Newcomer, czyli jedno okienko do spotkań i konsultacji z potencjalnymi uczestnikami rynku finansowego. Instytucja wprowadziła również inteligentne narzędzie e-licencji, umożliwiającej potencjalnym uczestnikom rynku zdalne ubieganie się o licencję w szybszy, łatwiejszy i tańszy sposób. Ponadto regulator sektora finansowego tego kraju daje instytucjom płatniczym pełny dostęp do swojego systemu płatniczego (CENTROlink), a także promuje Open Banking, który jest szybko rozwijającą się dziedziną branży FinTech. Bank Litwy udzielił już ponad 110 licencji firmom FinTech (operatorom platform crowdfundingowych i pożyczek peer-to-peer, instytucjom pieniądza elektronicznego i płatności, bankom specjalistycznym), z jakich większość pochodziła z UE, USA, Izraela, Singapuru i Chin. W ubiegłym roku Litwa zajęła pierwsze miejsce w Europie kontynentalnej pod względem liczby licencjonowanych instytucji pieniądza elektronicznego. W 2019 roku Bank Litwy wraz z 8 innymi litewskimi instytucjami podpisał protokół ustaleń, solidaryzując swoje zamiary połączenia sił w zakresie zarządzania ryzykiem FinTech.

Źródła:

https://www.numeral.io/blog/lithuania-centrolink

https://startbusiness.lt/imoniu-steigimas

https://www.gov.uk/eu-eea

Fot. nagłówka: Invest Lithuania

O autorze

Studentka administracji na Uniwersytecie Warszawskim. Stara się wydłużyć dobę do 48 godzin. Entuzjastka picia kawy. Interesuje się prawem rynków kapitałowych oraz nowymi technologiami. W wolnym czasie robi zdjęcia oraz organizuje city breaks.